一级

光伏组件制造商韩华

新能源(HanwhaSolarOne)报告,2014年第三季度由于组件出货量的提高,主要是向中国的出货,收入增长。

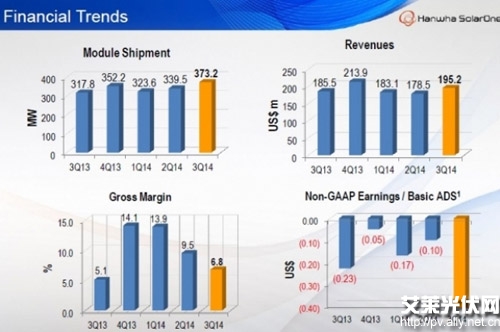

该公司报告,第三季度收入为1.952亿美元,较上季度增长8.2%,出货量包括为韩华QCELLS(HanwhaQCELLS)的组件加工服务,季度同比提高9.9%至373.2MW。组件加工服务占收入的10%左右。

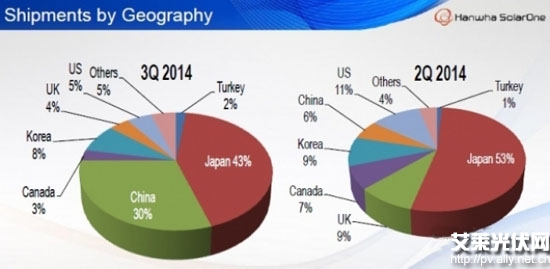

在中国的光伏组件出货量大幅提高,占该季度收入的30%,而2014年第二季度仅为6%。然而,日本仍是其最大的市场,占收入的43%,但是较上季度51%有所下滑,表明在出台消费税后,日本需求的放缓。

向二十五个不同国家出货光伏组件,欧洲和非洲占组件总出货量的9%,亚太区占83%,北美仅占8%。该季度北美仅占收入的5%,而上季度为11%。

韩华新能源董事长兼首席执行官南晟宇(Seong-wooNam)表示:“取得的明显进步贯穿在中国大型和不断发展的国内市场。对中国的出货量占我们总量的30%,季度同比提高超过400%。我们签署几份重要的组件供应协议,并且提高了我们潜在下游项目的项目储备量。我们继续保持在重要的日本市场的强大的影响力。”

尽管提高出货量和收入,但是韩华新能源继续发布亏损。运营亏损为一千一百九十万美元,而上季度运营亏损为六百五十万美元,主要是由于向中国出货量的提高造成的较低的平均销售价格。运营利润率从负3.6%下滑至负6.1%。该公司报告,该季度净亏损为一千一百六十万美元。

制造业升级

韩华新能源指出,硅锭和硅片季度末产量为800MW,太阳能电池为1.3GW,组件为1.5GW。该公司表示,其瞄准将电池和组件产量到2014年底分别扩大到至少为1.5GW和2.0GW。

鉴于在硅锭和硅片生产设施提高利用率及提高制造效率,该公司的成本结构有所改善,同时多晶硅成本降低,提高自动化程度以及推出使用较少原材料、如72片电池组件的新产品,也有助于降低生产成本。

该季度资本支出为两千一百万美元,该公司预计,第四季度资本支出为八千万美元。

[page]

该公司还证实媒体的报道,其将在韩国建立一家230MW的组件装配厂,在2015年上半年投入生产,耗资三千万美元。

最近,该公司向美国市场提供中国制造的产品,遵照2012年美国反倾销税。韩国生产厂的建立旨在规避关税,该公司瞄准在2014年向美国出货300MW至400MW的组件。媒体报道关注于该公司建立该工厂以满足韩国日益增长的需求。

全年目标

韩华新能源预计,2014年第四季度组件出货量为400MW至425MW,全年组件出货量为1.43GW至1.46GW,较此前目标1.5GW至1.6GW有所降低。光伏组件加工服务,将占2014年出货量的25%至30%。

管理层在其收入电话会议上指出,由于中国和英国的需求,需求将使得第四季度直至2015年第一季度出货量水平与目标相似。

扫码关注“光伏产业观察网”微信公众号

《光伏产业观察》创办于2010年,由中国循环经济协会可再生能源专业委员会、中国可再生能源学会光伏专业委员会、中国光伏行业协会共同主办,深受光伏行业认可,是业内知名媒体。